آموزش اندیکاتور MFI (شاخص گردش نقدینگی)

اندیکاتور MFI (شاخص گردش نقدینگی) یک اسیلاتور است که مانند اندیکاتور RSI و Stochastic عددی بین 0 تا 100 را نشان میدهد. البته میان این اندیکاتور و RSI و Stochastic تفاوتهای مهمی وجود دارد. بر خلاف 2 اندیکاتوری که بیان شد، این اندیکاتور در محاسبات از حجم معاملات هم استفاده میکند. میتوانید این اندیکاتور را نوعی از RSI بدانید که در آن علاوه بر تغییرات قیمتی، حجم نیز اثر گذار است. بر اساس نظر برخی از تحلیلگران حجم معاملات در روند قیمت تاثیرگذار است. بنابراین این تحلیلگران ترجیح میدهند بجای اندیکاتور RSI از این اندیکاتور استفاده کنند.

این اندیکاتور برای محاسبه، از قیمت بسته شدن(آخرین قیمت)، بیشترین قیمت، کمترین قیمت و حجم معامله در روز استفاده میکند.

چگونه از اندیکاتور MFI (شاخص گردش نقدینگی) استفاده کنیم

اندیکاتور MFI 3 کاربرد اصلی دارد که عبارتند از:

- تشخیص اشباع خرید و اشباع فروش

- واگرایی اندیکاتور با قیمت برای تشخیص تغییر روند

- نوسان ناقص در بازه 20 تا 80 برای تشخیص تغییر روند

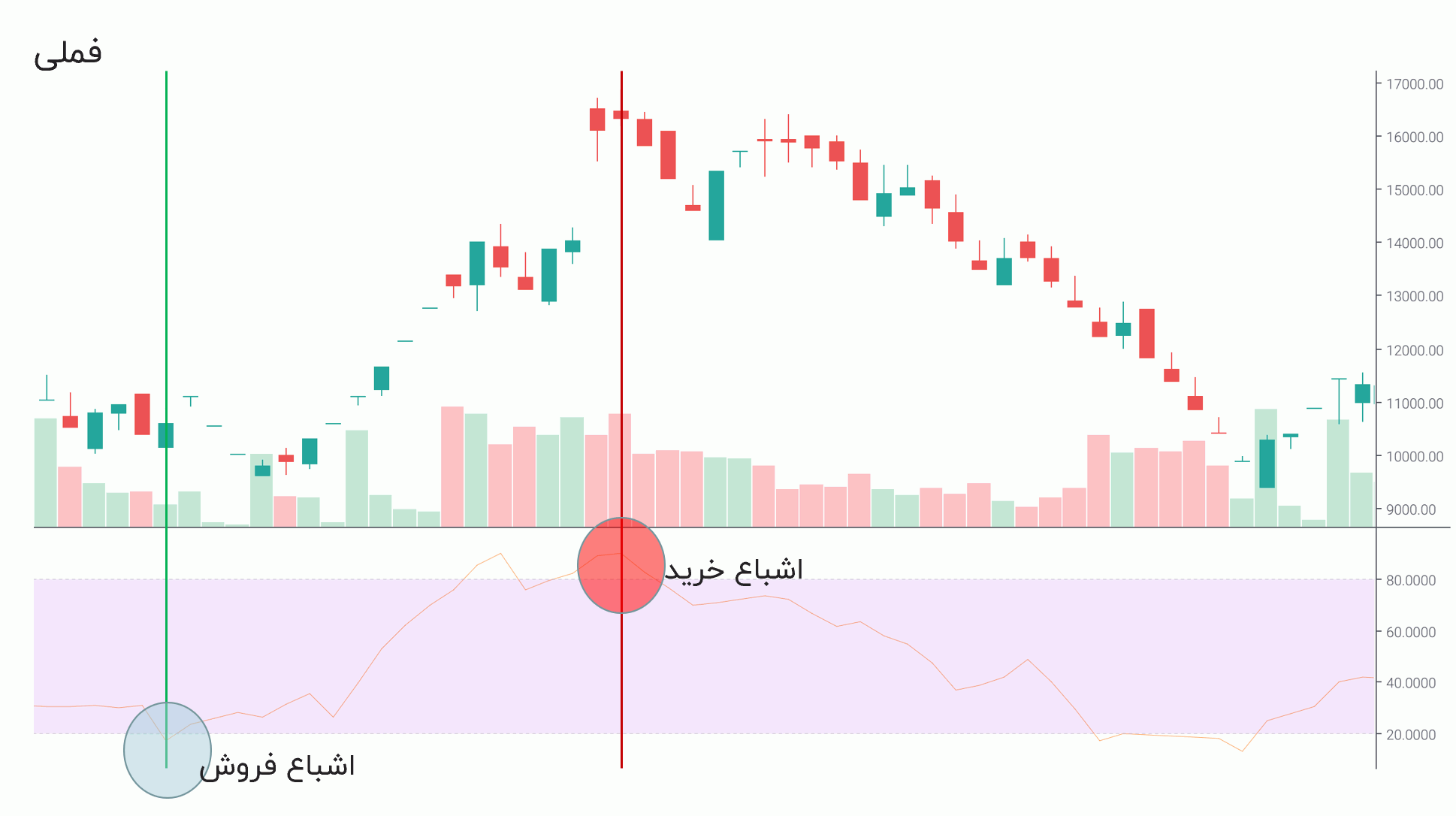

تشخیص اشباع خرید و اشباع فروش با استفاده از اندیکاتور MFI

یکی از مهمترین استفادههایی که از اندیکاتور MFI میشود در تشخیص اشباعهاست. بطور کلی زمانی که اندیکاتور MFI بیشتر از 80 را نشان دهد نشاندهندهی اشباع خرید بود و برای اعداد زیر 20 نشاندهنده اشباع فروش است. اینها مناطقی هستند که احتمال میرود تغییر روند در آنها رخ داده و روند برعکس شود.

امّا برای روندهای قدرتمند ممکن است که حتی با وجود قرار گرفتن سهم در ناحیه اشباع روند با قدرت ادامه پیدا کند. بنابراین پیشنهاد میشود که برای ورود یا خروج از یک سهم صرفاً از این مناطق استفاده نکنید بلکه منتظر سیگنالهای بعدی باشید. یا بجای 80 و 20 از اعداد 90 و 10 استفاده کنید.

برای مثال به شکل زیر که مربوط به سهام فملی (ملی صنایع مس ایران) است نگاه کنید. با توجه به نمودار، سهم چند روز بعد از اینکه در ناحیه اشباع فروش قرار گرفته است شروع به رشد کرده است. بنابراین شما می توانید از ابزارهای دیگری حمایتها و مقاومتها به عنوان سیگنالهای مکمل استفاده کرده و نقطه مناسب ورود را پیدا کنید. همچین با توجه به شکل زمانی که اندیکاتور MFI ناحیه اشباع خرید را نشان داده فملی شروع به افت کرده و همانطور که می بینید اندیکاتور به خوبی نقاط بازگشت روند را مشخص کرده.

استفاده از واگرایی و نوسان ناقص با اندیکاتور MFI

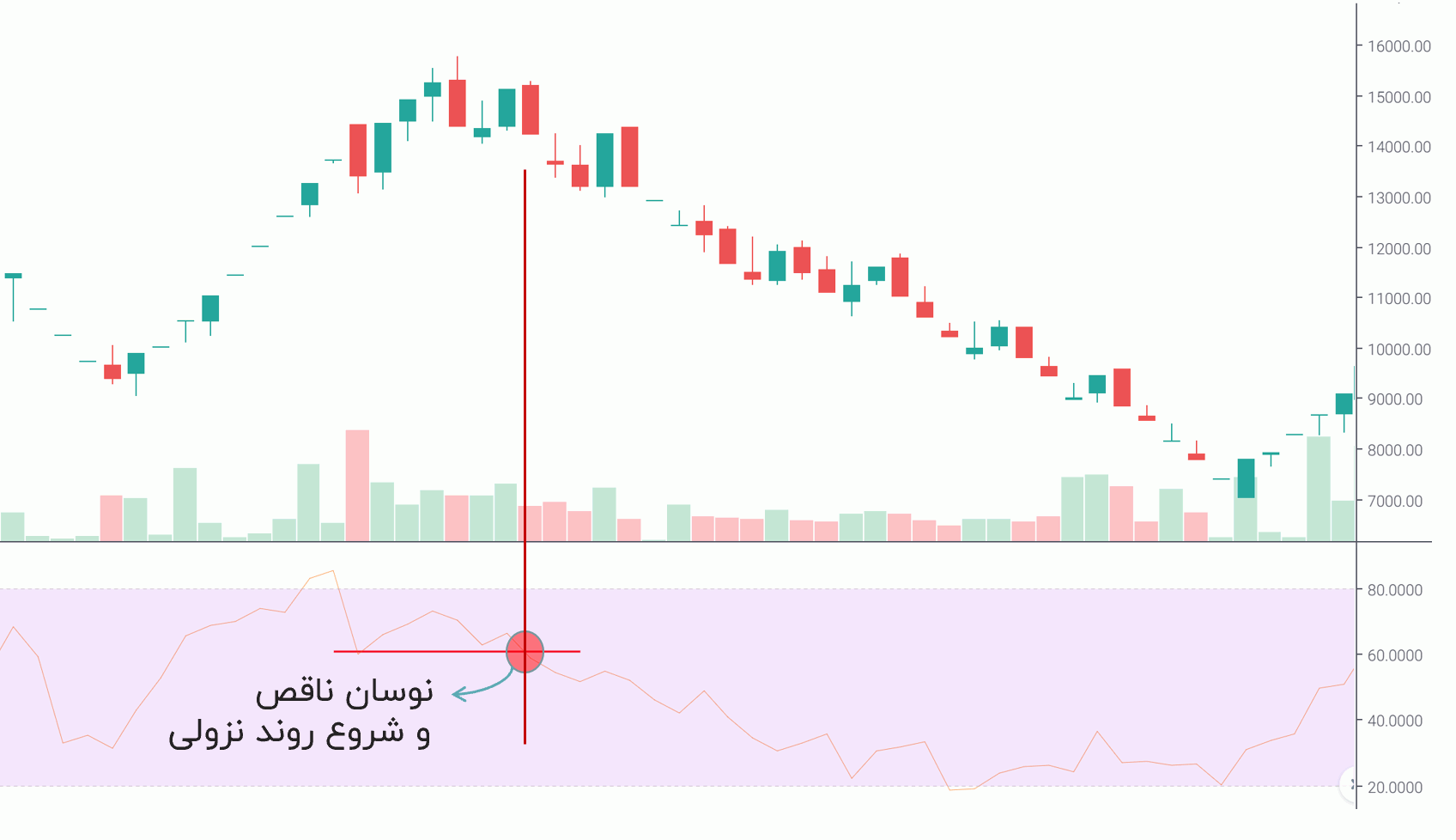

2 کاربرد دیگر اندیکاتور MFI را در این بخش با بصورت همزمان توضیح میدهیم. ترکیب این 2 ابزار با هم به ما سیگنال قدرتمندتری میدهد تا تغییرات روند را بهتر تشخیص دهیم و امکان خطا کاهش یابد.

درصورتی که با مفهوم نوسان ناقص (failure swing) آشنا نیستید بگذارید با یک مثال آنرا توضیح دهیم. با توجه به شکل زیر که مربوط به سهم شتران (پالایش نفت تهران) است عدد اندیکاتور MFI به بالای 80 رسیده و بر میگردد و در زیر 80 قرار میگیرد. در صورتی که در بازه 80 تا 20 این اندیکاتور به یک نقطه فرضی برسد و دوباره برگردد. در این حالت ممکن است اندیکاتور با چند رفت و برگشت در نهایت این نقطه فرضی (که با توجه به شکل در نزدیکی 60 قرار دارد) را بشکند. به این حالت نوسان ناقص گفته میشود.

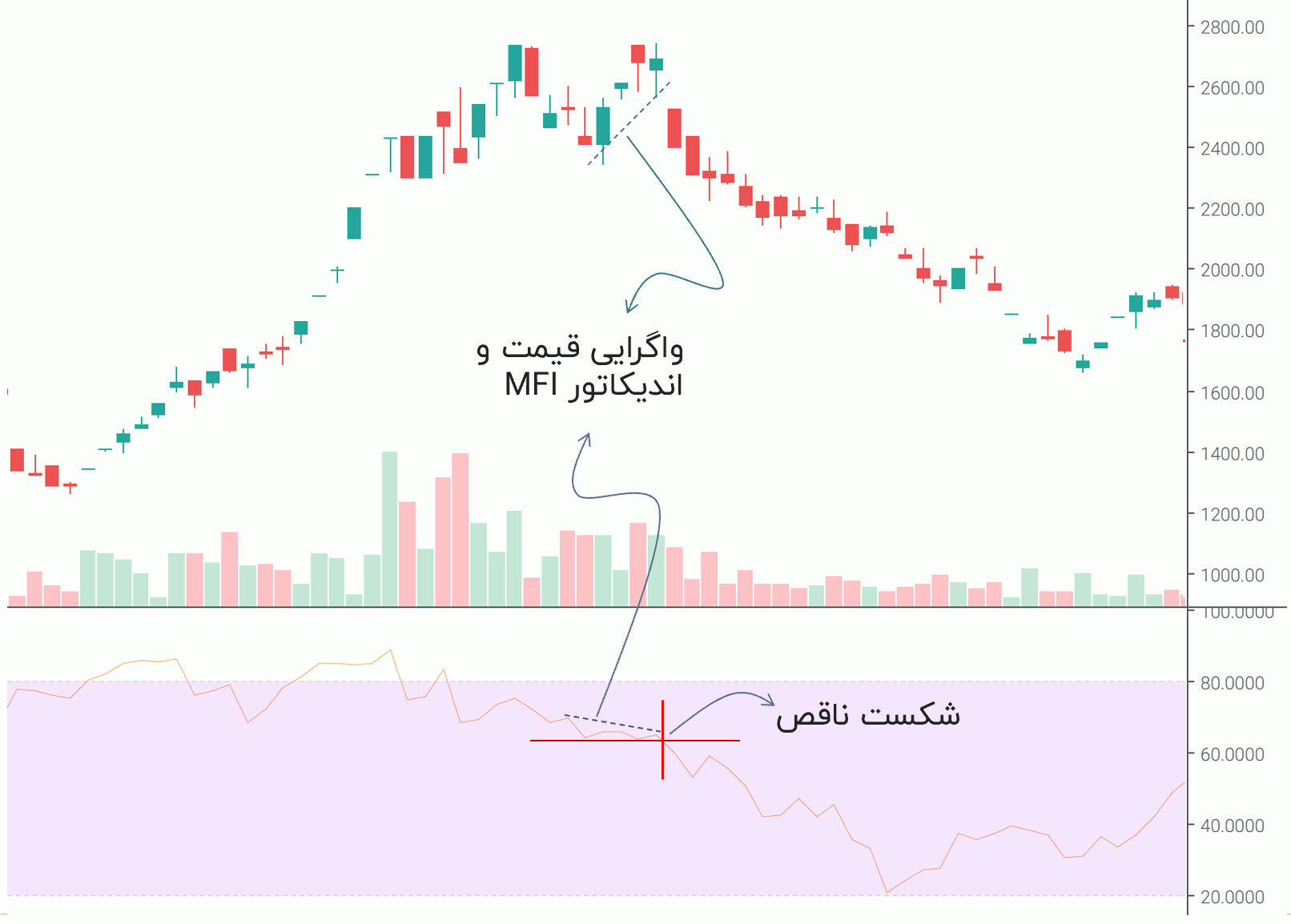

حالا با استفاده از این تکنیک در کنار واگرایی میتوان سیگنال قویتری داشت. در اینجا نیز با یک مثال قدرت این اندیکاتور را نمایش میدهیم. در شکل پایین بخشی از نمودار شپنا (پالایش نفت اصفهان) را میبینید. با توجه به این نمودار پس از آنکه اندیکاتور MFI از 80 بالاتر رفته، برگشته است امّا در ناحیهای که مشخص شده است روند اندیکاتور دقیقاً برعکس روند قیمتی بوده و واگرایی رخ داده. با توجه به اینکه در همان ناحیه نوسان ناقص نیز رخ داده این دو رخداد با هم سیگنال قوی ایجاد کردهاند و پس از آن افت سهم آغاز شده است.

حالا با استفاده از این تکنیک در کنار واگرایی میتوان سیگنال قویتری داشت. در اینجا نیز با یک مثال قدرت این اندیکاتور را نمایش میدهیم. در شکل پایین بخشی از نمودار شپنا (پالایش نفت اصفهان) را میبینید. با توجه به این نمودار پس از آنکه اندیکاتور MFI از 80 بالاتر رفته، برگشته است امّا در ناحیهای که مشخص شده است روند اندیکاتور دقیقاً برعکس روند قیمتی بوده و واگرایی رخ داده. با توجه به اینکه در همان ناحیه نوسان ناقص نیز رخ داده این دو رخداد با هم سیگنال قوی ایجاد کردهاند و پس از آن افت سهم آغاز شده است.