آموزش اندیکاتور MACD و بهترین روش معامله با این اندیکاتور

نام اندیکاتور MACD خلاصه شدهی عبارت Moving Average Convergence Divergence (بعنای همگرایی واگرایی میانگین متحرک) است.

این اندیکاتور تکنیکال ابزاری است که از میانگین متحرک استفاده میکند تا با استفاده از آن تشخیص دهد که جهت روند صعودی یا نزولی است.

مهمترین اولویت در زمان معامله این است که قادر باشیم جهت روند را به درستی تشخیص دهیم، زیرا بیشترین درآمد از همراهی با روند کسب میشود.

در زمان استفاده از MACD معمولاً 3 عدد برای تنظیم وجود دارد:

- عدد اول تعداد دورهای است که برای محاسبه میانگین متحرک سریعتر(میانگین متحرکی که سریعتر نسبت به قیمت واکنش نشان میدهد) استفاده میشود.

- عدد دوم تعداد دورهای است که برای محاسبه میانگین متحرک کندتر استفاده میشود.

- عدد سوم تعداد دورههاییست که از طریق آن از تفاضل 2 مورد اول یک میانگین متحرک محاسبه میشود.

برای مثال درصورتی که اعداد MACD “9 ،26 ،12” بودند به این شکل تفسیر میشوند:

12 یعنی تعداد دورهای که در محاسبه میانگین متحرک سریعتر استفاده شده است، 12 است.

26 یعنی تعداد دورهای که در محاسبه میانگین متحرک کندتر استفاده شده است، 26 است.

9 یعنی تعداد دورهای که در محاسبه میانگین متحرک تفاضل میانگین متحرک سریعتر و میانگین متحرک کندتر استفاده شده است، 9 است.

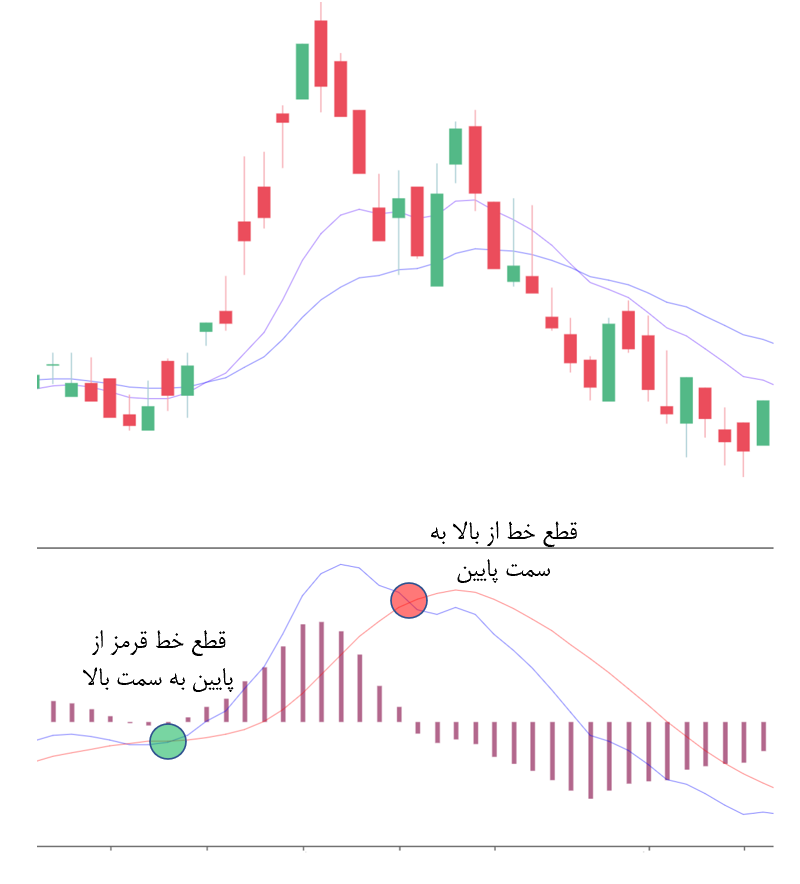

در این اندیکاتور ما 3 جزء اصلی داریم:

- خط MACD: خطی که معمولا با رنگ آبی نمایش داده میشود. این خط تفاضل میان میانگین متحرک 12 روز با 26 روز است.

- خط سیگنال: خطی که معمولاً با رنگ قرمز نمایش داده میشود. با محاسبه میانگین متحرک 9 روزهی خط MACD، خط سیگنال بدست میآید.

- هیستوگرام: تفاضل میان خط MACD و خط سیگنال هیستوگرام را ایجاد میکند.

بنابراین با توجه به توضیحات بالا هیچ یک از خطوط این اندیکاتور میانگین متحرک نبوده بلکه تفاضل 2 میانگین متحرک عامل ایجاد آنهاست.

با استفاده از هیستوگرام گاهی اوقات سیگنال برخورد دو خط را میتوان سریعتر پیشبینی کرد. همانطور که در شکل بالا میبینید با فاصله گرفتن 2 خط از هم اندازه هیستوگرام هم بیشتر شده است.

به این اتفاق واگرایی میگویند، زیرا میانگین متحرک سریعتر از میانگین متحرک کندتر دور شده است.

در صورتی که دو خط به همدیگر نزدیک شوند، اندازه هیستوگرام کوچک میشود. به این اتفاق همگرایی میگویند. زیرا دو خط به هم نزدیکتر شده اند.

چگونه با استفاده از اندیکاتور MACD معامله کنیم

تقاطع دو خط بهترین روش برای معامله با این اندیکاتور است. بدلیل اینکه 2 میانگین متحرک مختلف با سرعتهای متفاوت استفاده شده است، میانگین متحرک سریعتر، نسبت به تحرکات قیمتی سریعتر واکنش نشان میدهد.

زمانی که رون جدیدی آغاز میشود خط سریعتر زودتر واکنش نشانداده، تا جایی که خط کندتر را قطع میکند.

زمانی که این تقاطع رخ داد دو خط شروع به واگرایی میکنند که این خود نشانی بر شکل گیری روند است.

همانطور که در نمودار بالا میبینید زمانی که خط سریعتر (خط MACD) خط کندتر را از پایین به سمت بالا قطع کرده، سیگنال خرید صادر شده است. هم زمان روند صعودی قیمت با ایجاد این سیگنال شروع شده است.

زمانی که دو خط با هم تقاطع مییابند هیستوگرام در آن ناحیه محو میشود. علت اصلی این اتفاق این است که تفاضل بین دو خط 0 شده است.

زمانی هم که روند منفی آغاز شده است خط سریعتر(خط MACD) از بالا خط کندتر را قطع کرده است. این نقطه یک سیگنال فروش عالی برای خروج از سهم بوده است.

در زمان استفاده از این اندیکاتور دقت داشته باشید که میانگین متحرک معمولاً تغییرات روند را با تاخیر نمایش میدهد.

بدلیل اینکه در اندیکاتور MACD ما میانگین متحرک میانگین متحرک را محاسبه میکنیم توان فرض کرد که مقدار اندکی تاخیر در تشخیص روند وجود دارد.

به خاطر تاخیر کمتر اندیکاتور MACD جزء محبوبترین ابزارهای تکنیکالیستها است.